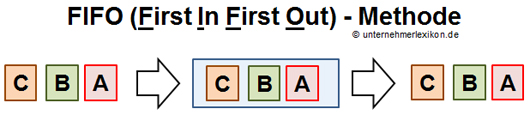

In der betriebswirtschaftlichen Disziplin der Lagerwirtschaft steht die Abkürzung FIFO für First In-First Out, was sich sinngemäß aus dem Englischen am besten mit der Begrifflichkeit „der Reihe nach“ übertragen lässt. Inhaltlich steht FIFO in der Lagerwirtschaft jedoch für eine Verfahrensweise, nach der jeweils dasjenige Lagergut im Bedarfsfalle zuerst wieder dem Lager entnommen wird, welches auch zuerst eingelagert worden war. Es geht also bei diesem Verfahren um die lagerwirtschaftliche Warteschlange von Gütern und um die grundlegende Reihenfolge ihrer Bearbeitung und Entnahme.

Steuerliche Bedeutung und Aspekte

Der Zeitpunkt von Einlagerung und Entnahme gelagerter Waren besitzt auch aus steuerlicher Sicht ganz entscheidende Bedeutung für das Lagerwesen und die moderne Warenwirtschaft. Der § 256 des Handelsgesetzbuches (siehe Artikel HGB im Lexikon) schreibt dem Unternehmer beispielsweise vor, dass auch die Bestandteile eines gelagerten Vorrates als Vermögensgegenstände gelten und demzufolge durch den Unternehmer bewertet, also beurteilt (gemessen und gewogen) werden müssen. Bei der Wertermittlung spielt jedoch, so führt das HGB weiter aus, die Reihenfolge, in der die selbst hergestellten oder angeschafften Vermögensgegenstände des Lagers eingelagert und die Reihenfolge, nach welcher sie dann verbraucht oder veräußert worden sind, eine ganz entscheidende Rolle.

Der Zeitpunkt von Einlagerung und Entnahme gelagerter Waren besitzt auch aus steuerlicher Sicht ganz entscheidende Bedeutung für das Lagerwesen und die moderne Warenwirtschaft. Der § 256 des Handelsgesetzbuches (siehe Artikel HGB im Lexikon) schreibt dem Unternehmer beispielsweise vor, dass auch die Bestandteile eines gelagerten Vorrates als Vermögensgegenstände gelten und demzufolge durch den Unternehmer bewertet, also beurteilt (gemessen und gewogen) werden müssen. Bei der Wertermittlung spielt jedoch, so führt das HGB weiter aus, die Reihenfolge, in der die selbst hergestellten oder angeschafften Vermögensgegenstände des Lagers eingelagert und die Reihenfolge, nach welcher sie dann verbraucht oder veräußert worden sind, eine ganz entscheidende Rolle.

Besonders deutlich wird dieser steuerliche Aspekt der sogenannten Verbrauchsfolgebewertung, wenn man hierbei an Wirtschaftsgüter (siehe Artikel Wirtschaftsgut im Lexikon) mit stark volatilem Wert denkt, wie beispielsweise Erdöl, dessen Marktpreis sich täglich an den von zahlreichen Einflüssen reglementierten Börsen und internationalen Handelsplätzen bildet. Vor diesem Hintergrund gilt für den bilanzpflichtigen Unternehmer, der die FIFO-Methode in seinem Lagerwesen oder in seiner internen Warenwirtschaft praktiziert, die bindende Regelung, wonach stets zuerst selbst hergestellte oder zuerst zugekaufte Wirtschaftsgüter auch zuerst verbraucht oder veräußert werden müssen. Am Bilanzstichtag dieses Unternehmers sind folglich die jeweils zuletzt eingegangenen Güter am Lager. Handelsrechtlich, aber nicht steuerrechtlich, ist die FIFO-Methode neben anderen Methoden ein zulässiges Verfahren, dem zufolge im Rahmen der Materialüberwachung und der Inventur eingelagerte Güter nach dem Verfahren einer Sammelbewertung klassifiziert und beurteilt werden. Hier ist das FIFO-Verfahren jedoch speziell ein Instrument der Verbrauchsfolgebewertung. Für die betriebliche Buchhaltung resultiert aus der Anwendung des FIFO-Verfahrens die Tatsache, dass sämtliche Warenzugänge zu historischen Kosten verbucht werden müssen und dass demzufolge der jeweilige Lagerwert keinesfalls zu durchschnittlichen Kosten, also nach der Formel Durchschnittskosten x Altbestand + Istkosten x neu eingelagerter Bestand / Gesamtbestand, ermittelt werden darf. Wer das FIFO-Prinzip praktiziert, ist demnach aus steuerrechtlicher Sicht verpflichtet seinen gesamten am Lager vorrätigen Warenbestand strikt nach den jeweiligen Istkosten der ältesten, noch vorhandenen Waren, zu bewerten.

Das FIFO-Verfahren in der Warenwirtschaft von Unternehmen

Besonders für Unternehmen, deren gelagerte Waren durch den Prozess der Lagerung eine Alterung und einen Wertverlust erfahren (beispielsweise bei Lebensmitteln, bestimmten Medikamenten und Frischeprodukten), machen Entnahme und Verbrauch nach dem FIFO-Verfahren Sinn. Bei diesen Unternehmen ist es von der wertmäßigen Betrachtung des Lagergutes zum Periodenende hergesehen, unerlässlich, dass die jeweils ältesten und zuerst eingelagerten Warenbestände auch zuerst verbraucht oder veräußert werden müssen, um ihre Verderbnis oder ihren weiteren Wertverlust durch Fortschreibung des Lagerprozesses möglichst zu begrenzen. Auch bei der Lagerung von Schüttgütern in Silos wird das FIFO-Verfahren in der betrieblichen Praxis heute angewendet. Ebenso für die Prozesse der Lagerung und Entnahme von Waren, die ein Mindesthaltbarkeitsdatum aufweisen oder für die entsprechende Verfalls- und daher Verbrauchsfristen gelten.

Zulässigkeit und preispolitische Handhabung der FIFO-Methode

Aus der Sicht des Gesetzgebers darf die FIFO-Methode bei Beständen praktiziert werden, bei denen die zuerst eingelagerten Warenbestände, resultierend aus der Natur des Gutes, auch zuerst verbraucht werden müssen. Dies betrifft beispielsweise Lebensmittel- oder auch Baustofflager (Zementlager). Da das Niederstwertprinzip eingehalten werden muss, schlagen bei jeweils fallenden Preisen für die gelagerten Güter, die billigsten, weil zuletzt bezogenen, Lagergüter zu Buche. Die teuersten Lagergüter, nämlich die zuerst bezogenen und eingelagerten Güter, gelten beim FIFO-Verfahren dann als bereits verbraucht. Unabhängig von ihren Herstellungs- oder Anschaffungskosten gelten aus steuerrechtlicher Sicht die zuerst eingelagerten Güter deswegen als die teuersten Güter, da auf sie bereits ein Maximum an Lagerkosten, resultierend beispielsweise aus Kühlung, Trocknung, Wälzung, Bewachung etc., verwendet werden musste. Die jeweils zuletzt eingelagerten Güter gelten deswegen als die billigsten Güter am Lager, da sie, bedingt durch die Kürze ihres Aufenthaltes am Lager, bislang kaum Lagerkosten verursacht haben. Diese Sichtweise führt zur Relevanz des Niederstwertprinzips bei der Anwendung der FIFO-Methode zur Bewertung gelagerter Wirtschaftsgüter. Auch bei gleichbleibenden Marktpreisen, nicht jedoch bei steigenden Marktpreisen, gilt das FIFO-Verfahren handelsrechtlich als zulässig. Insbesondere empfiehlt sich das FIFO-Verfahren jedoch als Bewertungsverfahren von Lagerbeständen im Falle von schwankenden Beschaffungspreisen. Hierbei unterstellt man, dass die zuerst hergestellten oder zugekauften Lagergüter auch zuerst verbraucht worden sind und bewertet daher den mengenmäßigen Verbrauch je Wirtschaftsgut jeweils mit den Marktpreisen der ersten eingelagerten Güter pro Güterart. Auch bei sinkenden Marktpreisen der Lagergüter ist die Bewertung der Waren nach der FIFO-Methode aus handelsrechtlicher Sicht zulässig. Lediglich bei steigenden Marktpreisen der zu beschaffenden Lagergüter darf die FIFO-Methode keinesfalls angewendet werden, da sie in diesem Falle gegen das durch die Bilanzrechnung vorgeschriebene Niederstwertprinzip verstoßen würde. Die Anwendung der FIFO-Methode im Kontext der Verbrauchsfolgefiktion gemäß Satz 1 § 256 HGB führt jedoch ebenso zu einer Beeinflussung des durch das Unternehmen jeweils ausgewiesenen Gewinns. Die Verbrauchsfolgefiktion geht nämlich davon aus, dass sich die jeweils zuletzt hergestellten oder erworbenen billigen Vermögensgegenstände am Lager befinden, während die zuerst produzierten oder beschafften teuren Lagergüter bereits verbraucht sind. Da nicht die alten, hohen Herstellungs- oder Beschaffungspreise zur Wertbestimmung angesetzt werden, sondern lediglich die neuen und niedrigen Herstellungs- oder Beschaffungspreise, ist das FIFO-Verfahren vor allem bei sinkenden Marktpreisen sinnvoll. Durch die Ansetzung der neuen, niedrigen Herstellungs- oder Beschaffungskosten anstelle der alten, hohen Herstellungs- oder Beschaffungskosten, wird der Gewinn des betreffenden Unternehmens deutlich niedriger ausgewiesen.

Berechnungsbeispiel:

Ein Unternehmen kauft am 1. eines Monats 100 Einheiten Waren zu einem Stückpreis von 12 Euro je Ware. Ihm entstehen Kosten von 1.200 Euro und es hat nun Waren im Gesamtwert von 1.200 Euro am Lager.Am 15. des Monats kauft das Unternehmen 50 Einheiten Waren zu einem Stückpreis von 8 Euro. Ihm entstehen Bezugskosten in Höhe von 400 Euro.

Am 20. des Monats verbraucht das Unternehmen schließlich 80 Einheiten von eingelagerten Waren. Diese werden zum Einstandspreis von 12 Euro pro verbrauchtes Stück berechnet.

FIFO-Methode und Abgeltungssteuer bei Wertpapierdepots

Die FIFO-Methode kann auch zur Bewertung von privaten Wertpapierdepots und zur Ermittlung der Höhe der daraus resultierenden Abgeltungssteuer eingesetzt werden. Bei jeder Anhäufung von Waren, von Verbrauchsgütern oder auch von Kapital, die dazu führt, dass das zuerst eingelagerte Wirtschaftsgut auch zuerst wieder entnommen wird, ist die FIFO-Methode zulässig. Dies ist seit Anfang 2005 auch für die Bewertung von Wertpapierdepots praktikabel und wird auch im Zusammenhang mit der seit 2009 abzuführenden Abgeltungssteuer angewendet. Insbesondere findet die FIFO-Methode beim Fondskauf von Anlegern Anwendung. Kauft ein Anleger Anteile an einem Fonds in jeweils unterschiedlichen Tranchen und verkauft er Anteile an einem Fonds zu jeweils unterschiedlichen Zeiten, so wird hierzu die FIFO-Methode zur Bewertung von Depot und zur rechnerischen Ermittlung der Höhe der Abgeltungssteuer zum Ansatz gebracht. Auch für die Ermittlung des Gesamtwertes von Fremdwährungsbeständen oder Fremdwährungsguthaben wird das FIFO-Verfahren inzwischen offiziell angewendet. Die gesetzliche Grundlage für die Anwendung des FIFO-Verfahrens auf Wertpapierdepots und Fremdwährungsbestände oder Fremdwährungsguthaben bildet dabei der § 23 Absatz 1 Nummer 2 Einkommenssteuergesetz (EStG), der damit eine erhebliche Verfahrensvereinfachung im Sinne des Steuerpflichtigen anstrebt.

Die FIFO-Methode in der Produktionstechnik

In der Produktionstechnik bezieht sich die FIFO-Methode auf die Reihenfolge des Stattfindens spezifischer Produktionsprozesse. Die FIFO-Methode wird hier eingesetzt, um beispielsweise nachgelagerte Produktionsprozesse mit vorgelagerten Prozessen zu verknüpfen, ohne dazu eine besondere ERP-Software einsetzen zu müssen. Schnellere Produktionsprozesse müssen gemäß dieser Systematik stets vor langsameren Nachfolgeprozessen ausgeführt werden. Nur unter dieser Voraussetzung können vorgelagerte Produktionsprozesse mit jeweils nachgelagerten Produktionsprozessen verknüpft werden.

Die FIFO-Methode in der Informatik

Auch in der Informatik ist die FIFO-Methode bekannt. Hier bezieht sie sich in ähnlicher Art und Weise auf das Verfahren, nach dem auf einem Datenträger Datenmengen abgelegt und dann wieder abgerufen werden. In der Informatik stellt die FIFO-Methode demzufolge dasjenige Verfahren dar, nach dem eine Queue (Warteschlange) organisiert ist. Dies hat dann auch systemrelevante Auswirkungen auf das jeweils verwendete Betriebssystem. Betriebssystem und Queue sorgen in der PC-Technik dafür, dass die ersten jeweils an einer Datenschnittstelle ankommenden Datenmengen auch zuerst durch das System verarbeitet werden. Über die Reihenfolge dieser Datenverarbeitung führt jeder PC entsprechende Protokolldateien.

Auch in der Informatik ist die FIFO-Methode bekannt. Hier bezieht sie sich in ähnlicher Art und Weise auf das Verfahren, nach dem auf einem Datenträger Datenmengen abgelegt und dann wieder abgerufen werden. In der Informatik stellt die FIFO-Methode demzufolge dasjenige Verfahren dar, nach dem eine Queue (Warteschlange) organisiert ist. Dies hat dann auch systemrelevante Auswirkungen auf das jeweils verwendete Betriebssystem. Betriebssystem und Queue sorgen in der PC-Technik dafür, dass die ersten jeweils an einer Datenschnittstelle ankommenden Datenmengen auch zuerst durch das System verarbeitet werden. Über die Reihenfolge dieser Datenverarbeitung führt jeder PC entsprechende Protokolldateien.

Fazit

Die FIFO-Methode stellt demnach ein menschliches Prinzip der Herangehensweise und der Lösung von spezifischen Problemen dar, welches sich auf viele Teilbereiche der menschlichen Tätigkeit übertragen lässt und sich außerdem als grundlegendes menschliches Prinzip der Organisation von Produkten oder Abläufen bewährt hat. Es ist bis heute noch bewährt.